Vermögensteuer: Fluch oder Segen?

Von den einen gefordert, von den anderen kritisiert: Die Einführung einer Vermögensteuer ist gerade jetzt vor der Bundestagswahl ein viel diskutiertes Thema. Während sie für ihre Befürworter ein probates Mittel ist, um Corona-Schulden zu finanzieren und eine gerechtere Verteilung von Vermögen zu ermöglichen, warnen Gegner vor ihren negativen ökonomischen Effekten. Die TRR 266-Forschenden Ralf Maiterth und Caren Sureth-Sloane haben sich die ökonomischen Wirkungen einer jährlichen Vermögensteuer genauer angeschaut und untersucht, wie sich die Steuer in einem Niedrigzinsumfeld, wie wir es zurzeit vorfinden, auf Unternehmen auswirkt.

Der Tag der Bundestagswahl rückt immer näher und der Wahlkampf ist bereits im vollen Gange. Seit Mai sind die ersten Wahlprogramme veröffentlicht. Darin trifft man immer wieder auf eine alte Bekannte: die Vermögensteuer, die in Deutschland 1996 abgeschafft wurde. Die SPD will sie, die Grünen wollen sie und die Linkspartei will sie ebenfalls einführen. Das Hauptargument für die Vermögensteuer: Eine gerechtere Verteilung von Vermögen und finanziellen Lasten. Eine Umfrage des ARD-Deutschlandtrends (2019) zeigt: 72 Prozent der Befragten würden die Einführung einer solchen Steuer befürworten. Auch Teile der Wissenschaft sprechen sich zunehmend für eine Vermögensteuer aus. Denn die Vermögensungleichheit hat im Zeitverlauf deutlich zugenommen. Zudem ist die Schere, die sich hier auftut, wesentlich größer als die Schere zwischen Gering- und Topverdienern.

Gegner einer Vermögensteuer befürchten hingegen negative ökonomische Wirkungen. Sie warnen insbesondere vor einem Substanzverzehr und einer Schwächung der Wirtschaft. Wir haben uns die ökonomischen Effekte einer Vermögensteuer daher einmal genauer angeschaut. Wir beleuchten dabei einen Aspekt, der bislang nicht hinreichend adressiert wurde: Die Wirkung einer jährlichen Vermögensteuer in einem Niedrigzinsumfeld, wie es gegenwärtig anzutreffen ist. Welche steuerliche Zusatzbelastung geht von einer Vermögensteuer aus und wie beeinflusst sie die Nettorendite von Realinvestitionen?

Hohe Steuerbelastung für Unternehmen

Wir haben die Grenzsteuerbelastungen von Unternehmen für unterschiedliche Szenarien und für die Steuersätze (1 %, 2 % und 3 %), die in den aktuellen Parteiprogrammen ins Spiel gebracht wurden, errechnet. Dabei haben wir die Vermögensteuer nicht isoliert, sondern auch im Zusammenspiel mit den Ertragsteuern betrachtet. Dabei wurde von einem Personenunternehmen mit einem 45 Prozent Einkommensteuersatz und einem Gewerbesteuerhebesatz i.H.v. 400 Prozent ausgegangen. Für alle Szenarien ergibt sich ein ähnliches Bild. Die Gesamtsteuerbelastung aus Ertrag- und Vermögensteuer ist erheblich. Insbesondere bei höheren Steuersätzen (2 % und 5 %) und niedrigen Renditen, die in einer Niedrigzinsphase die Regel sind. In einigen Fällen reichen die erwirtschafteten Erträge nicht mehr aus, um die Steuern zu bezahlen. Stattdessen muss dafür die Vermögenssubstanz herangezogen werden. Das gilt insbesondere für eine Vermögensteuer in Höhe von 5 Prozent. Selbst bei hohen Renditen wird bei einer 5-prozentigen Vermögensteuer nahezu alles wegbesteuert.

Bei Vermögenssteuersatz von 5% droht Substanzbesteuerung

Unternehmen: Substanzverzehr bei niedrigen Renditen

Damit überhaupt eine Rendite nach Abzug der Steuern verbleibt, müsste die Vorsteuerrendite bei einem Steuersatz von 5, 2 bzw. 1 Prozent bei über 9,4 bzw. 3,8 und 1,9 Prozent liegen. Das sind in Anbetracht des derzeitigen Niedrigzinsumfeldes nicht unerhebliche Beträge, die viele Unternehmen vermutlich nicht erwirtschaften können. Rechnet man zudem die von der EZB angestrebte Inflationsrate von 2 Prozent mit ein, steigen die erforderlichen Vorsteuerrenditen noch einmal erheblich auf über 13,3 Prozent (bei 5 %), 7,5 Prozent (bei 2 %) und 5,6 Prozent (bei 1 %).

Das bedeutet also, dass insbesondere in Krisenzeiten mit niedrigen Renditen, z. B. unter 5 Prozent, eine Vermögensteuer eine zukunftssichernde Real-Eigenkapitalerhaltung oder gar -bildung verhindert. Das wiederum belastet auch Investitionsspielräume schwer. Um diese negativen ökonomischen Folgen abzumildern, müsste man bei der Einführung einer Vermögensteuer darüber nachdenken, Betriebsvermögen zumindest teilweise von dieser Steuer freizustellen. Da allerdings große Vermögen meist unternehmerische Vermögen sind, würde auf diese Weise ein deutlich geringeres Steueraufkommen erzielt, als ursprünglich von den Parteien anvisiert.

Negative Realverzinsung selbst bei niedrigem Vermögensteuersatz

und hoher Vorsteuerrendite

Aktien: negative Nettorenditen bei hohen Steuersätzen

Da festverzinsliche Wertpapiere wie Staatsanleihen bereits seit einiger Zeit extrem niedrige Renditen abwerfen, erfreuen sich Aktien immer größerer Beliebtheit. Wir haben daher einmal geschaut, ob sich eine Investition in Aktien in Zeiten einer Niedrigzinspolitik nach Einführung einer Vermögensteuer überhaupt noch lohnt. Wir haben untersucht, welcher Netto-Cashflow aus einem gleich gewichteten DAX 30-Portfolio verbleiben würde – und ob die Rückflüsse nach Steuern ausreichen, um die jährliche Steuerbelastung zu tragen. Die Ergebnisse lassen aufhorchen: Nur bei einer 1-prozentigen Vermögensteuer würde noch eine geringe Dividendenrendite nach Steuern verbleiben. Für die beiden höheren Steuersätze müssten zusätzlich Mittel aus anderen Quellen aufgewendet werden, um die Steuern zu bezahlen. Etwas positiver sieht es mit Blick auf die Gewinnrendite aus. Zumindest bei einer 1- und 2-prozentigen Vermögensteuer würde eine – wenn auch niedrige – Netto-Gewinnrendite verbleiben. Bei einem 5-prozentigen Steuersatz hingegen würde eine negative Nettorendite anfallen, die Geldanlage würde also Verluste einfahren.

Negative Nettodividendenrendite bei hohen Vermögensteuersätzen

Immobilien: Mieteinnahmen reichen nicht aus, um Steuerschuld zu begleichen

Auch für Immobilienbesitzer würde sich eine Vermögensteuer als Belastung erweisen. Bereits bei einem Vermögensteuersatz von 1 Prozent bleiben – abhängig von der Region – nur noch Nettomieten zwischen 1.21 Euro/qm und 2,13 Euro/qm. Wenn man bedenkt, dass von den Mieteinnahmen noch Verwaltungskosten und Instandhaltungsaufwendungen getragen werden müssen, wird klar, dass nahezu kein Nettomietertrag verbleibt. Bei Vermögensteuersätzen von 2 und 5 Prozent müssten Immobilieneigentümer in praktisch allen Fällen sogar noch zusätzlich Geld aufbringen, um neben diesen Kosten auch noch die Steuerbelastung tragen zu können. Modernisierungsmaßnahmen müssten in nahezu allen Vermögensteuerszenarien aus anderen Bereichen finanziert werden.

Geringe Nettomieteinnahmen selbst bei niedrigen Steuersätzen

Festverzinsliche Wertpapiere: kaum oder sogar negative Realverzinsung

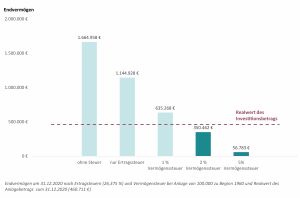

Die langfristigen Folgen einer Vermögensteuer haben wir uns am Beispiel festverzinslicher Wertpapiere angeschaut – und die (fiktiven) Nettorenditen in allen drei Vermögensteuerszenarien seit 1960 berechnet. Wir gehen davon aus, dass die Zinserträge nicht nur mit der Vermögensteuer, sondern – wie im derzeit geltenden Recht – auch mit der Abgeltungssteuer (25 % zzgl. SolZ) belastet würden. Es zeigt sich, dass bereits bei einer 1-prozentigen Vermögensteuer das Endvermögen aus einer Investition merklich geringer ausfällt als ohne diese Steuer. Berücksichtigt man zusätzlich eine Inflationsrate von 2 Prozent, verbleibt oftmals nicht einmal eine positive Realverzinsung des eingesetzten Kapitals. Das Realkapital schrumpft also langfristig. Bei einem 5-prozentigen Steuersatz zum Beispiel verbleiben nur noch etwas mehr als 12 Prozent des eingesetzten Kapitals. Verkürzt man den Anlagehorizont auf 20 Jahre, sind die Steuereffekte immer noch deutlich ausgeprägt.

Endvermögen: keine positive Realverzinsung bei Steuersätzen von 2 % und 5 %

Vermögensteuer: eine Belastung für Wirtschaft und Verbraucher

Eine Vermögensteuer in Niedrigzinszeiten würde viele Unternehmen, Anleger und Immobilienbesitzer stark belasten. In einigen Fällen drohen sogar ein Substanzverzehr und ein teilweiser Verlust des investierten Kapitals. Ob eine Besteuerung, die oftmals nicht einmal mehr eine Realkapitalerhaltung erlaubt, der wirtschaftlichen Entwicklung und dem Standort Deutschland zuträglich ist, darf bezweifelt werden. Zumal eine Vermögensteuer auch in Verlustperioden zu zahlen ist, und somit krisenverschärfend wirken kann. Darüber hinaus sind insbesondere konservative Anlageformen nicht mehr lohnenswert. Das wiederum setzt Anreize in lukrativere, aber auch riskantere Anlageformen zu investieren – und die Gefahr von Immobilien- und Aktienblasen steigt. Hinzu kommt, dass die Vermögensteuer international kaum verbreitet ist. Sie würde somit zu einer Sonderbelastung inländischer Investitionen führen und dazu beitragen, dass Buch- und aber auch Realkapital zunehmend ins Ausland verlagert wird. Zudem ist es wahrscheinlich, dass zumindest ein Teil der Steuern auf die Verbraucher, Arbeitnehmer und Mieter umgelegt würde. Somit wären es letztlich nicht nur die Vermögenden, die für diese Steuer aufkommen würden.

Zitation des Blogs:

Maiterth, R., Sureth-Sloane, C. (2021, August 16). Vermögensteuer: Fluch oder Segen?, TRR 266 Accounting for Transparency Blog. https://www.accounting-for-transparency.de/de/blog/vermoegensteuer-fluch-oder-segen/

More Information

Wir haben Grenzsteuerbelastungen einer jährlichen Vermögensteuer betrachtet, um die Wirkungen einer solchen Steuer zu verdeutlichen und allgemeingültige Aussagen unabhängig von der jeweiligen Vermögenshöhe treffen zu können. Auf Feinheiten dazu, wie die Besteuerung von Kapitalgesellschaften und deren Anteilseigner letztlich ausgestaltet wird, wird verzichtet. Stattdessen wird immer von einer x-prozentigen Vermögensteuer ausgegangen, die in Summe auch Kapitalgesellschaften und deren Anteilseignern in dieser Höhe trifft. Es wird zudem unterstellt, dass die Vermögensteuer nicht von der ertragsteuerlichen Bemessungsgrundlage abgezogen und ebenso wenig auf die Ertragsteuer angerechnet werden kann, wie dies bei der bis 1996 geltenden Vermögensteuer oder in einem Gesetzesentwurf zur Wiedereinführung der Vermögensteuer (VStG-E 2014) der Bundesländer Rheinland-Pfalz, Baden-Württemberg, Hamburg und Nordrhein-Westfalen auch der Fall war.

Fakt oder Fake News: Zahlen deutsche Unternehmen nur zwei Drittel des regulären Steuersatzes?

Huber und Maiterth untersuchten Janskys Studie und kamen zu dem Schluss, dass der Unterschied zwischen dem regulären Steuersatz und dem effektiven Steuersatz vernachlässigbar ist.

Weiterlesen(Fehl-)Wahrnehmung der Einkommensteuerbelastung

Wissen Sie, wie hoch die Einkommensteuerbelastung bei einem Jahresbruttogehalt von 10.000, 35.000, 100.000 oder 500.000 Euro ist? Oder wie hoch sie bei Ihrem eigenen Gehalt ausfällt?

Weiterlesen

Antworten